股债“双重奏”,博时基金过钧的投资“演奏法则”

刚过去的一年是资本市场的震荡年,挑战年、风格转折年,但博时的首席基金经理过钧应对的很好。

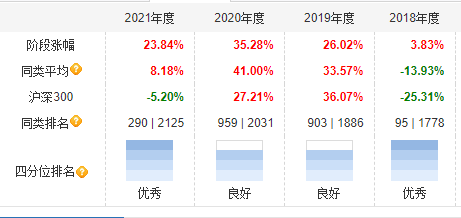

他管理的博时新收益基金当年净值增长23.84%(下图),收益超过大多数股票和偏股混合基金。而且,连续四年业绩报酬前列。

他管理的博时信用债基金在2025年全年获得了8.59%的收益。当年新成立的博时双季鑫六个月基金,当年(自成立日至2025年末)挣了8.18%,收益率在同期的混合偏债基金中排名靠前。

作为业内罕见的股市、债市双“顶流”,过钧的投资又秉持怎样的原则,他的投资理念是什么,他对未来持何观点?

01

大类资产配置要把握关键时刻

“固收+”领域的核心能力之一是大类资产配置的能力,而过钧恰恰在这方面经验丰富。

在他看来,大类资产的配置首先不应该太粗,也不应该太窄。资产配置的对象不只是股票和债券资产,还应细分拓展为(按风险偏好从低到高排列):现金、存款、国债、金融债、高等级信用债、中低等级信用、REITs、优先股、永续债、可转债、普通股、PE、VC等。

而资产配置的逻辑是在低风险低收益、高风险高收益的普遍逻辑下,发掘到那些低风险高收益的投资机会。

这些机会往往存在于某一个投资者非常贪婪的时刻,或是另一个投资者非常恐惧的时点,也会存在于市场趋势的某个大拐点时。

当有关联的资产估值差到了非常极端的位置时,比如说期限利差、信用利差、成长股和价值股的估值差异到了非常极致的位置时,往往是基金经理给投资者创造更大ALPHA(超额收益)的时候。

而在关键时刻“发现并买入那些低风险高收益的资产”,或“卖出或者规避那些高风险低收益的资产”,是基金经理的本职工作之一。

02

转债投资“常做常新”

过去一年里,转债市场的整体上涨给投资者带来了不少收益,作为业内最早在转债投资上有所建树的基金经理,过钧会如何看待如今的转债投资?

过钧认为,如今的转债在本世纪初就已经初见雏形,最初时投资品种比较少,价格波动也比较大。早年的茂炼转债、机场转债、招行转债都出现过很明显的投资机会。

后来转债规模突飞猛进,品种增多,但整个市场在2014年和2018年底也出现过比较系统性的机会。也在2015年时候也出现过明显的估值高估的状况。过钧管理的基金在2015大幅减持转债,并在2018年大量买入,把握了这个转债周期。

过钧认为,把握转债的投资机会“万变不离其宗”,就是站在债性和股性统一评估的基础上,把握投资机会,并卖出风险。尤其是现阶段,更多应考虑其对应的正股的价值。往往只有正股的价值判断对了,转债的机会才能把握的住。

站在现在的位置看,如果单从回报观察,转债市场已走强三年,未来转债的投资机会更多的是存在于一些结构性的机会上。

03

逆势投资价值投资

过钧把自己的投资理念总结为价值投资和逆势投资,在他看来,市场永远存在机会,在任何一个时间段,在某个细分类别上总是能够找到所谓的低风险高收益的资产。而在市场情绪特别一致、估值特别极致的时候,会容易发现。

所以,投资者要把握这样的机会,一是要有“眼光”,有专业的经验、视野;一是要有“勇气”,敢于在市场情绪特别一致,甚至特别极致时逆向思考。

2014年和2018年就是类似的机会时刻,市场整体情绪悲观,不少有价值的品种出现重大回撤,转债批量跌破面值。回头看,当场内投资者都悲观、都没有太多信心的时候,往往是市场给机会的时候。

所以,是否能在逆势中做到头脑清醒、以品种的内在价值作为投资依据,找到真正性价比高的品种去配置,才是能否为投资者创造更好回报的关键。

04

历史总是“神似形不似”

过钧有一个独特的磨练逆势投资的方法,就是通过不断的回顾复盘,去形成投资思维上的“肌肉记忆”。

他说,历史对现实是有借鉴意义的,这种意义不是照搬细节,而是从本质上去体会规律的过程。通过不断回顾,形成一种下意识的做正确抉择的反应。

他常常引用古希腊哲学家赫拉克利特的话来描述这种模糊的正确感。赫拉克利特说:人不能两次踏进同一条河流。这点没错。但人踏入的河流是有一定的本质的可重复的规律的。比如流向,滚滚长江东逝水,上千年了。

05

用一个尺度评价投资

除去转债以外,过钧历史上在价值股上投资获利颇丰,家电股、银行股乃至有色这类周期性很强的公司,他都领先于业内布局过、重仓过,而且获得了很高的回报。这背后的经验是什么?

过钧表示,不论是投资什么类别的资产、品种,在他心目中是一个尺度。

当这类公司估值比较低且前景又比较好的时候,会构成一个类似“向上浮动的浮动率债券”的特点。过钧常在那种时点,用类固收资产来替换组合内的债券。

但这类公司必须具备行业或公司不能走下坡路这一前提。否则即便分红率不变,这类资产的股息率也会往下走,甚至逐步进入低分红、乃至不分红的行列,后者非常有可能是一个价值的陷阱。

过钧还表示,在公司前景类似、分红稳定的前提下,他并不对一个公司的成长速度、市场份额、或是市值大小有所偏好。

06

市场正打破所有“刚性”收益

过钧提到近年投资市场的一个重要趋势,一些曾经具备刚性较高收益的资产在逐步趋向“消失”。

历史上,大众心目中的无风险、较高收益的投资机会比如信托、银行理财产品、房地产以及新股申购,都在打破其刚性获利的一面,并实实在在的压低了整个市场的无风险收益率。

他认为,无风险高收益机会被打破,意味着市场的有效性在提升,这是一个趋势。就如同全世界没有一个不打败仗的军队,新股不败、信托不败也不会长期存在。

但这不会意味着有些领域彻底失去机会,比如打新可能依然是一个有效的策略,但需要专业的团队、有鉴别的去选择。

07

未来投资更重视细分机会

过钧对2025年的机会判断是,市场不存在系统性的机会,也不存在系统性的风险。因此,他对本轮市场回调处之泰然。

他认为,今年挖掘投资机会,要重视均衡配置,各类资产兼顾。像往年这样偏重一个赛道的投资方法,可能并不适合。

主要线索上,一方面,银行、地产、交运、有色,这些所谓“旧经济”的周期股有一定机会。

“双碳”目标提出后,一些周期行业的产能供给是受到限制的,而它们的需求不会被完全替代,这就孕育了一些投资机会。

另一方面,估值相对合理的成长股也可以考虑。这些公司有一定的成长性,它们的估值如果处于一定的估值区间内也可以配置。

过钧当前在管3只基金(A、C份额合并计算):

①博时信用债券A成立于2009年6月10日,过钧任职日期相同,2016-2025年的历史业绩分别为:1.50%、-0.51%、3.94%、19.97%、17.28%;同期业绩比较基准分别为:0.18%、0.94%、5.73%、7.36%、5.52%;

②博时新收益A成立于2016年2月4日,过钧任职日期为2016年2月29日,2016-2025年的历史业绩分别为:2.19%、5.57%、3.82%、25.99%、35.29%;同期业绩比较基准分别为:7.29%、10.65%、-9.62%、19.92%、15.20%;

③博时双季鑫6个月持有期A成立于2025.1.20,过钧任职日期相同,共同管理的基金经理为张鹿(任职日期与过钧相同),成立以来业绩为4.72%;同期业绩比较基准为0.11%。

免责声明:

本报告中的数据出处若未加特别说明,均来自Wind,博时基金。

推荐阅读

-

股票的短线是多久回落,股票三次冲高回落什么意思

战国时期,楚国诗人屈原写《九歌》热情讴歌那些为国捐躯的战士,祭祀他们,歌颂他们的忠...

-

证券公司股票操盘手怎么样,本人金融学专业

专业的操盘手课程体系包括:趋势研判系统、交易系统、资金管理模型、情绪管理等四大模块...

-

创板股票怎么炒,立创商城中如何进行PCB打板啊

什么叫股票打板介入怎么介入我是【玩转交易】,本人专注于股票交易思想、策略与方法的研...

-

中国财税网是什么?功能有哪些?

二、中国财税网的功能1、提供财税政策信息中国财税网是财政部门的官方网站,它提供了的财...

-

2025初级会计-会计基本假设 会计基础和会计信息质量要求小节测试

A、内容完整B、信息真实C、清晰明了D、易于理解3、下列不属于会计信息质量要求的有()A、...

-

理财通存30万一年收益计算及比较

6. 总结理财通是一款相对低风险的基金定投理财产品,通过定投基金来获得收益。1. 理财通的...

-

如何提高预收账款的周转天数?预收账款财务管理方法

4、此外,企业还可以采取一些措施,如改善财务管理,提高财务管理水平,加强对预收账款的...

-

陈经纬现在的身家有多少?陈经纬的财富来龙去脉介绍

在他离开PChome Online后,他创立了KKday,这个公司也得到了很多投资,使得陈经纬的身家不断攀...

-

法冻结股票多久解封啊,股票账户限制交易后多久解封

若是账户6个月不用导致的冻结,那么投资者带身份证去证券公司办理相关业务后解冻。若是账...

-

持仓股票怎么排序通达信国资委持股选股公式

手机同花顺怎么看股东人数1.打开同花顺2.搜索你要查看的股票3.打开股票页面4.选择简况,选择...